在一揽子政策利好的呵护催化之下,A股正在经历量价齐升的大幅上涨,一路疾驰,不断刷新着自2015年以来的高位纪录。

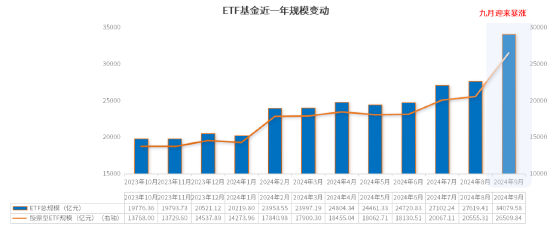

在这一波强势的反攻征程中,ETF基金成为各路资金争锋抢筹的主阵地,规模快速扩增,据万得数据显示:

Ø 节前最后一个交易日全市场ETF的规模达到3.41万亿元,昂然突破3万亿大关;

Ø ETF总规模较9月初增加6460亿元,其中股票型ETF增长了约6000亿元,为本轮增长做出可观贡献。(数据来源:万得资讯,截至2024.9.30)

(数据来源:万得资讯,统计区间:2023.10.31-2024.9.30)

当下,“牛回,速归”或是市场的真实呼唤。而如何在快速上涨的行情中“稳步上车”,沉浸式分享成长红利,ETF基金则是值得关注的重要通道!

产品卡片

筹码积累进行时

国联安半导体ETF(512480)

国联安科创 ETF(588180)

国联安创科技ETF(159777)

国联安消费50ETF(159670)

国联安证券ETF(159848)

多元布局构筑ETF矩阵,助力高效把握向上行情

便捷高效,牛市行情中ETF成为资金入场的主通道

近年来,ETF基金在高质量成长车道上稳步疾驰,受益于“低投资门槛,投资过程透明,分散化投资,费率较低廉,流动性更高”等多重优势,这类基金早已成为投资者日常中非常重要的投资配置工具。

而在本轮快速启动的牛市行情中,ETF的配置优势更为凸显:

Ø 受益于便捷高效的交易特性,ETF更能够快速响应市场变化,助力投资者“抢得先机”;

Ø 在普涨行情中,分散化投资能够更高效地拓宽盈利来源,充分享受整体上涨带来的贝塔收益,尽可能地降低“踏空”的可能性;

Ø 如下图所示,目前全市场权益类ETF产品接近800只,充分覆盖规模指数、行业指数、主题指数、风格指数、策略指数等,不同类型ETF基金能帮助投资者迅速搭建多样化的资产组合,进一步分散风险。

股票型ETF类型分布

(图片来源:万得资讯,截至2024.9.30)

换言之,凭借多重优势禀赋,ETF基金在多样化行情中均呈现出优秀的配置价值,受青睐程度与日俱增。同时,随着市场有效性的进一步提升,市场中的超额收益一定程度上体现出系统性衰减的特征,而ETF所代表的市场平均收益水平越来越得到投资者的重视。(观点来源:《券商中国》,2024.10.5)

关注行业趋势与政策导向,精选优质ETF把握本轮上攻行情

在全面快速上涨的乐观行情中,并非意味着进入了“盲买”阶段。实际上,投资者在选择具体投资方向时,要充分考虑资产长期成长的持续性。此时,不妨深入探索行业趋势与政策方向,灵活调整投资策略,在真正具有较强增长潜力的板块掘金!

港股率先开启半导体飙升行情

国庆期间,A股停止营业,但港股交易热闹非凡。在持续性上涨积极行情中,半导体板块以“飙升”的姿态脱颖而出,吸引了多方关注。

据数据统计,国庆这一周,恒生指数涨幅达9.30%报23099.78点,创两年半新高;恒生科技指数涨幅达13.36%;香港半导体与半导体生产设备指数在这七天时间内涨幅高达40.03%。(数据来源:万得资讯,统计区间:2024.10.1-2024.10.7)

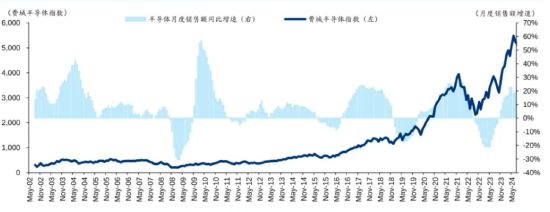

港股半导体爆发性成长一方面是受到了资金做多热情的提振,更主要的原因则在于目前半导体产业链的复苏势头持续超出市场预期——根据WSTS(世界半导体贸易统计组织)数据,2024年7月全球半导体销售额为513亿美元,同比增长18.7%,环比增长2.6%。在全球消费电子需求逐步复苏趋势下,半导体行业景气度呈现复苏趋势。

全球半导体销售额同比增速与费城半导体指数

(观点及图片来源:万得资讯,华泰证券,截至2024.10.7)

展望未来,在国内消费电子等需求持续修复的背景下,半导体产能利用率有望保持提升趋势,带动其业绩有望保持稳步复苏态势。基于此,通过持有国联安半导体ETF(512480)来高效布局半导体核心领域,无疑是值得考虑的选择。对于场内ETF出现涨停买不进的情况,如果投资者强烈看好指数的后市表现,可以考虑场外申购半导体ETF联接基金(A类007300、C类007301)。

流动性改善,科技股迎来价值重估

在节前的“奇迹5日”中,创业板指与科创50等代表科技成长的指数呈现了令人侧目的“暴力增长”。实际上,观察历史表现可以发现每一波大行情启动,科技股往往会率先受到资金的追捧。同时,一系列利好政策往往能较好地提升市场资金的流动性,科技股或将迎来一次价值重估。

业内人士认为,在大力发展新质生产力的政策引导下,伴随着市场风险偏好的回暖,叠加海外科技股源源不断的映射效应,科技制造创新领域的关注度有望持续提升。(观点来源:财联社,2024.9.30)

此时,不妨通过国联安科创 ETF(588180)或国联安创科技ETF(159777)深耕硬核科技,把握成长行情。

政策组合拳利好频来,金融扛起牛市大旗

历史不会简单地重复,但其“韵脚”值得反复琢磨。

回顾2005-2007、2008-2009、2014-2015、2019-2021四轮牛市,券商股涨势最为显著,是行情的主要助推器。

历史四轮大级别券商行情回顾

(图片及观点来源:万得资讯,截至2024.10.7)

进一步观察,每一轮“券牛”的开启都伴随着利好政策的密集出台,而当下或许正是“情景重现”——就在近期,中央政治局、国务院相关部委密集召开会议,针对当前资本市场、房地产以及经济的问题,推出了一揽子超预期的利好政策。

天风证券认为,“市场交投活跃度提升并改善券商基本面”的逻辑迅速得到市场认可。随着券商板块的行情演绎如火如荼地推进,投资者不妨通过相关ETF基金,如国联安证券ETF(159848)快速上车,分享未来成长红利。

旅游火爆刺激消费活力持续释放

短期来看,传统的国庆出游旺季叠加近日来多座城市消费券刺激,消费板块迎来了久违的小阳春。

从长期看,华泰证券认为:政策多线并举有望提振消费信心,促进需求加快修复及释放,如饮食板块行情有望沿着资金回流→信心修复→基本面好转的路径渐次修复,消费板块配置价值凸显。(观点来源:万得资讯,华泰证券,2024.10.7)

想要积极参与消费领域投资的朋友们,不妨关注并持有国联安消费50ETF(159670)。

投资正当时,多策略投资把握A股成长未来

中信建投认为随着金融政策组合拳出台,市场情绪迅速脱离恐慌区,而当前高涨的投资者情绪,意味着A股市场已经进入了新阶段,当下更应该以牛市思维做出投资决策。(观点来源:《南方都市报》,2024.10.6)

此时,或迎来了以持有ETF产品来布局中国资产的适宜时机。而在“趁手”的投资工具外,一些常见的ETF投资策略则能帮助投资人更好地行稳致远:

Ø 定投分批入场:在固定时间买入固定份额或固定金额的ETF基金,投资者可以通过多次分批入场平滑持有成本,降低择时干扰并平缓市场风险。

Ø 轮动策略:A股受热点、主题等多种因素驱动,同一时间段内不同行业之间的收益率差异可能非常大,并且行情的切换也较为迅速。为捕捉结构性机会,轮动策略是一种较为有效的方式:根据不同行业的区间表现差异性进行轮动配置,力求能够抓住区间内表现较好的行业、剔除表现不佳的行业。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵

发表评论